Les avantages de l’assurance vie sont nombreux ! Mais si on devait en tirer 5 principaux, ce seraient les suivants :

- Une solution d’épargne simple et flexible

- Un contrat multi-projets, pour tous vos objectifs

- Un haut niveau de sécurité grâce au fonds euro

- Un moyen de maximiser ses gains et d’alléger sa fiscalité

- Un outil crucial pour optimiser la transmission de patrimoine

L’assurance vie : définition

L’assurance vie est une solution d’épargne à long terme, flexible et accessible à tous grâce à son fonctionnement facile. Idéal pour la constitution d’un capital, ce contrat vous permet de valoriser votre capital sur le long terme. L’assurance vie bénéficie d’une imposition avantageuse sur les gains lors des retraits (rachats) et lors de la transmission du capital aux bénéficiaires désignés, après le décès de l’assuré.

Les primes (ce sont les versements) peuvent être versées sur des supports en fonds euros ou en unités de compte selon votre tolérance au risque et votre horizon d’investissement. En investissant sur un fonds en euros, vous bénéficiez d’un haut niveau de sécurité et d’un rendement généralement régulier. Le support en unités de compte permet quant à lui de dynamiser l’épargne en investissant sur des supports plus ou moins risqués selon vos objectifs et votre profil investisseur.

Vous l’aurez compris, les avantages de l’assurance vie sont multiples. Ses différentes options vous permettent de vous constituer un capital à votre rythme et selon vos préférences afin de financer vos projets à moyen ou long terme et/ou le transmettre dans un cadre fiscal avantageux. Cette solution s’adapte à vos objectifs financiers et patrimoniaux.

Découvrez avec nous les 5 bonnes raisons de souscrire à une assurance vie !

1. L’assurance vie : une solution d’épargne simple et flexible

Une épargne disponible

Le capital investi sur votre assurance vie est disponible. Vous pouvez le retirer en effectuant des rachats (retraits) à tout moment. Grâce à la solution MER Horizon +, les rachats sont gratuits et illimités : aucun frais de rachat n’est appliqué.

Attention à ne pas confondre frais de sortie et imposition ! Les frais de sortie, ou de rachat, sont fixés par l’assureur, contrairement à l’imposition des gains qui dépend quant à elle de la règlementation fiscale. Les deux peuvent se cumuler lors du retrait.

Si vous ne retirez qu’une partie du capital épargné, les rachats sont appelés « rachats partiels ». Vous pouvez ainsi continuer à verser et bénéficier de son antériorité fiscale.

Un rachat total clôt le contrat : cela signifie que vous ne pourrez plus profiter de l’antériorité fiscale, c’est-à-dire des avantages fiscaux associés à l’âge du contrat. En effet, dès que votre contrat d’assurance vie atteint une durée de 8 ans, il bénéficie d’un régime fiscal plus avantageux sur les gains réalisés en cas de retrait. La fiscalité applicable sur les intérêts générés par votre placement devient plus faible, comparativement à celle des 8 premières années du contrat.

Contacter un conseillerDes versements flexibles

L’assurance vie est alimentée grâce à des versements, aussi appelés « primes ». Elle est accessible à tous les budgets, notamment grâce à sa souplesse en ce qui concerne les versements. Ils peuvent être libres ou programmés, selon la capacité d’épargne de chacun.

- Versements libres : pour verser de manière ponctuelle lorsque l’assuré dispose d’une épargne qu’il souhaite investir dans son contrat.

- Versements programmés : pour verser régulièrement selon une périodicité déterminée à l’avance. L’épargnant est libre de les mettre en place, de les modifier ou de les interrompre à sa guise, selon ses besoins et ses possibilités.

Un contrat simple à gérer

L’assurance vie investie en fonds euros est simple à gérer et ne requiert aucune connaissance financière particulière. En effet, cette solution est idéale pour valoriser votre épargne sans pour autant avoir de connaissances poussées des marchés financiers. Lorsqu’on investit sur les unités de compte, il est important d’être accompagné par un conseiller qui vous guidera dans le choix des unités de compte selon votre profil investisseur et votre horizon d’investissement.

L’assurance-vie MER Horizon + : un bon plan pour votre épargne

MER Horizon + est un contrat d’assurance vie 100 % en fonds euros sélectionné par Good Value for Money, dans la catégorie « Sélection Espoir Epargne 2025/2026 ». Valorisez votre capital grâce à ses nombreux atouts :

- Allie recherche de performance et sécurité pour votre épargne :

- Rendement 2025 à 3.70 % (1), parmi les meilleurs du marché

- Haut niveau de sécurité d’un support 100 % en fonds euros

- 0 % de frais sur versement (2)

- Accessible dès 250 € de versement initial

- Responsable, grâce à ses objectifs environnementaux concrets

- Taux boosté : en ce moment, + 1 % en 2026 sur vos versements (3)

- Prime de bienvenue : jusqu’à 1 000 € offerts sur l’assurance vie MER Horizon + (4)

1. Net de frais de gestion et brut de prélèvements sociaux et fiscaux. Les rendements passés ne préjugent pas des rendements futurs.

2. 0 % de frais sur versement (initial et complémentaires), 0.70 % de frais de gestion. Retrouvez tous les frais liés au contrat ici.

3. Offre soumise à conditions du 19/02/2026 au 31/07/2026, voir le règlement.

4. Pour toute nouvelle souscription au contrat d’assurance vie MER Horizon + jusqu’au 30/06/2026, prime de bienvenue de 50 € à 1 000 € en fonction du montant du versement initial (1000 € au minimum). Sous conditions, voir le règlement.

2. Une épargne multi-projets, pour tous vos objectifs

L’assurance vie est aussi idéale pour anticiper l’avenir. Certaines solutions proposent des rachats programmés ou même de transformer le capital en rente viagère pour se constituer un complément de revenus en vue à la retraite.

Enfin, ce contrat d’épargne est avantageux pour protéger ses proches et constituer un capital à leur transmettre au décès du souscripteur. L’assurance vie permet de désigner librement les bénéficiaires du contrat et de profiter d’un cadre fiscal avantageux dans le cas de la transmission de patrimoine.

Nos équipes sauront adapter leur conseil à votre profil et à vos ambitions et à vos objectifs afin de tirer le meilleur parti de votre contrat MER Horizon +.

3. Le choix d’un support sécurisé avec le fonds euros

Il existe deux types de placements au sein d’un contrat d’assurance vie. Nous évoquerons ici le fonds en euros.

Dans un fonds en euros, l’assureur investit votre épargne principalement dans des obligations d’État et d’entreprises, qui sont des actifs peu risqués. Une petite partie peut aussi être investie dans l’immobilier ou d’autres placements stables pour optimiser le rendement.

Chaque année, l’assureur vous reverse une partie des bénéfices générés par ces investissements. Ce rendement, appelé taux de participation aux bénéfices, constitue le rendement de votre contrat.

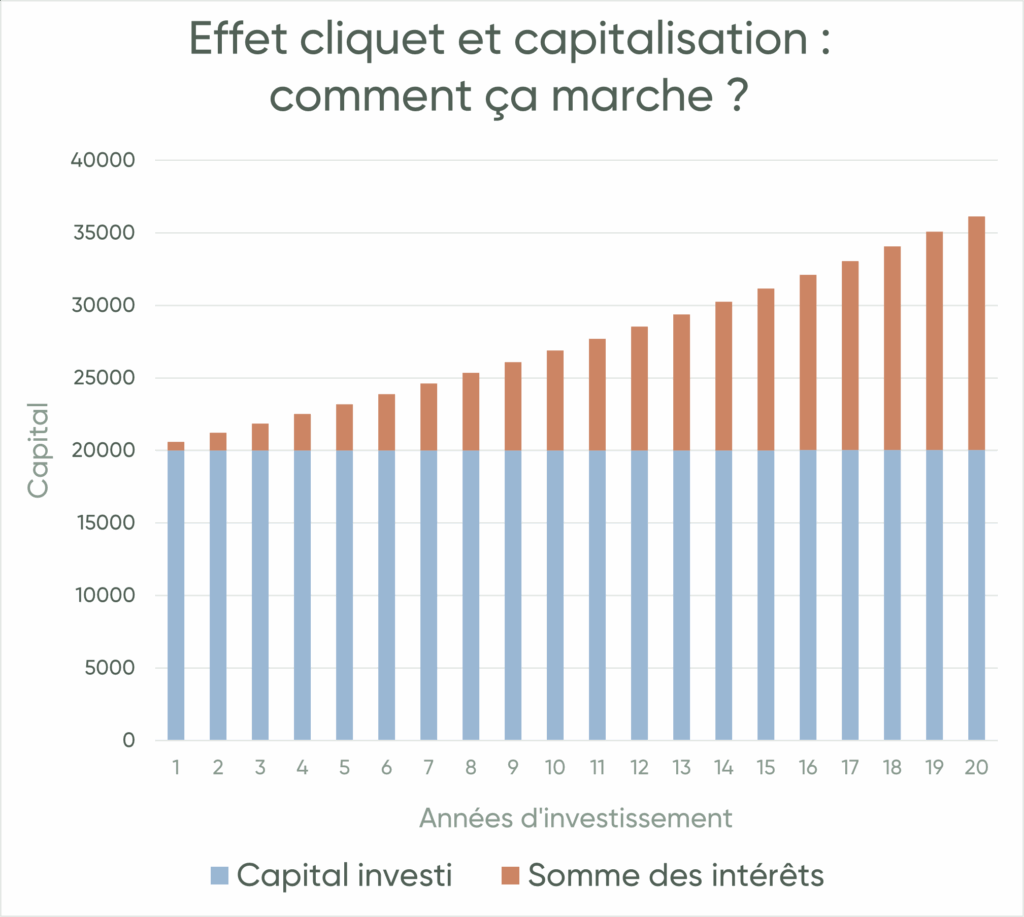

En investissant sur un fonds en euros, vous bénéficiez de la valorisation de votre capital grâce au versement des intérêts. Bonne nouvelle, dans un fonds en euros, les intérêts versés chaque année s’ajoutent à votre capital et sont définitivement acquis : c’est l’effet cliquet.

Et ce n’est pas tout : ces intérêts, une fois acquis, travaillent pour vous ! Grâce aux intérêts composés, ils génèrent à leur tour des rendements les années suivantes, accélérant la croissance de votre épargne. Ce mécanisme puissant, appelé capitalisation ou encore « effet boule de neige » vous permet de construire votre patrimoine en toute sérénité.

4. Un outil pour maximiser ses gains et alléger sa fiscalité

La diversification de l’épargne

Afin de diversifier leur placement, certains épargnants peuvent souscrire un contrat multisupport, qui, comme son nom l’indique propose plusieurs possibilités d’investissement : un fonds en euros et des unités de comptes.

Les unités de compte peuvent générer des rendements plus élevés mais comportent un risque de perte en capital. En effet les variations des marchés financiers influencent la valeur des unités de compte. Ainsi, l’épargnant peut voir la valeur de son investissement augmenter ou diminuer au fil du temps. Cette diversification a donc des conséquences et n’est pas adaptée à tous les profils investisseurs. Nous vous invitons à consulter toutes les informations sur les unités de comptes sur le site officiel du gouvernement.

Il existe par ailleurs des contrats mono-supports, qui proposent un seul support. Généralement c’est un fonds en euros. Celui-ci n’est pas soumis aux aléas des marchés financiers car la plupart des fonds en euros reposent sur des placements obligataires. Ainsi les assurances vies mono-supports en fonds en euros bénéficient d’un niveau de sécurité élevé. Ce type de contrat est particulièrement adapté aux investisseurs prudents ou sécuritaires. Il peut également être une excellente solution complémentaire pour les profils investisseurs plus dynamiques ayant déjà investi en unités de comptes sur un contrat multisupports, et qui sont à la recherche d’un bon fonds en euros.

Le contrat 100 % en fonds euros MER Horizon +, propose l’un des meilleurs fonds en euros du marché en 2024. Il peut parfaitement correspondre à ces situations .

Les règles de fiscalité sur les gains de l’assurance vie

Les gains d’une assurance vie représentent :

- les intérêts gagnés sur les fonds euros

- les plus values réalisées sur les supports en unités de compte.

Si vous ne faites pas de rachat sur votre contrat, vous n’êtes pas imposé (à l’exception des prélèvements sociaux prélevés chaque année sur le fonds euros). Lors d’un rachat, seuls vos gains sont soumis à l’imposition. Pour être plus clair, la somme retirée est composée d’une majorité de capital (soit les sommes que vous avez versées) et d’une plus petite part de gains. Et c’est cette partie là qui est soumise à l’imposition. La fiscalité sur les gains est particulièrement avantageuse à partir des 8 ans du contrat car vous bénéficierez d’une fiscalité spécifique plus faible grâce à l’antériorité fiscale de votre contrat. C’est pour cela qu’on entend souvent dire qu’il faut « prendre date ».

Suite à une modification de la législation en 2017, la fiscalité est différente, selon la date à laquelle vous avez effectué vos versements : avant ou après le 27 septembre 2017.

La fiscalité de l’assurance vie pour les gains issus des primes versées avant le 27 septembre 2017

Lors du rachat, les gains liées aux primes versées avant le 27 septembre 2017 peuvent être soumises au barème progressif de l’impôt sur le revenu ou au Prélèvement Forfaitaire Libératoire (PFL). Le PFL varie en fonction de la durée d’investissement des primes versées :

- Entre 0 et 4 ans : PFL de 35 %

- Entre 4 et 8 ans : PFL de 15 %

- Plus de 8 ans : PFL de 7.5 %

A cela s’ajoutent les prélèvements sociaux, à hauteur de 17.2 %, quelle que soit la durée d’investissement.

Au-delà de 8 ans de détention du contrat, vous bénéficiez d’un abattement fiscal sur les gains imposés en cas de rachat, qui s’élève à

- 4 600 € par personne

- 9 200 € par couple marié ou pacsé soumis à une imposition commune.

Fiscalité de l’assurance vie pour les gains issus des primes versées depuis le 27 septembre 2017

En 2017, l’Etat a mis en place le Prélèvement Forfaitaire Unique (PFU). Il varie selon la durée de placement et le montant des versements. Si vous souscrivez aujourd’hui à MER Horizon +, c’est uniquement cette règle d’imposition qui sera appliquée sur vos gains (sauf en cas de changement ultérieur de fiscalité).

Le Prélèvement Forfaitaire Unique (PFU) s’élève à 30 % de taxation totale. Ce PFU est composé à 12.8 % d’impôt sur le revenu et à 17.2 % de prélèvements sociaux.

- Pour les rachats entre 0 et 8 ans du contrat d’assurance vie : PFU de 30 %

- Pour les rachats après 8 ans de souscription avec des primes versées :

- inférieures à 150 000 € : prélèvement forfaitaire de 7.5 % et prélèvements sociaux de 17.2 %

- supérieures à 150 000 € : PFU de 30 %.

Les contrats qui ont plus de 8 ans bénéficient en plus d’un abattement fiscal annuel particulier. Cela signifie qu’une partie de leurs gains bénéficiera d’une exonération d’impôt lors du rachat à hauteur de :

- 4 600 € par personne d’abattement fiscal annuel

- 9 200 € d’abattement annuel par couple marié ou pacsé soumis à une imposition commune.

Il est possible d’opter pour l’imposition des gains au barème progressif de l’impôt sur le revenu lors de la déclaration. Cette option s’appliquera alors à tous les revenus patrimoniaux.

5. Une transmission de patrimoine facilitée

A votre décès, le capital restant sur votre contrat d’assurance vie sera transmis à vos bénéficiaires dans des conditions fiscales très avantageuses. A tel point que de nombreux Français considèrent l’assurance vie comme un outil d’optimisation successorale !

Utilisée intelligemment, l’assurance vie est donc un véritable atout pour préparer une transmission et aider sa famille financièrement.

Bon à savoir : le capital transmis via l’assurance vie n’est pas considéré comme faisant partie de la succession. Cette transmission du capital via l’assurance vie est soumise aux règles spécifiques de ce contrat.

a. Une fiscalité avantageuse pour la transmission de patrimoine

Les règles d’imposition varient selon l’âge auquel les primes ont été versées.

Fiscalité appliquée pour les primes versées à l’âge dit

Au-delà de cet abattement, un prélèvement de 20 % est appliqué sur la fraction comprise entre 152 500 € et 852 500 €.

Un prélèvement de 31.25 % est appliqué sur la fraction supérieure à 852 500 €

Ces règles ne s’appliquent pas au conjoint survivant, au partenaire de PACS, ni aux frères et sœurs (sous conditions), qui bénéficient d’une exonération totale des droits de succession.

Au-delà, le capital est soumis à la taxation aux droits de succession des versements selon le degré de parenté entre les bénéficiaires et l’assuré.

Le conjoint survivant, le partenaire de PACS ainsi que les frères et sœurs (sous conditions) bénéficient d’une exonération totale des droits de succession.

Les gains produits par les versements effectués après 70 ans sont toujours exonérés de droits de succession.

b. Flexibilité du choix des bénéficiaires

Il est très facile de choisir et de modifier les bénéficiaires de son contrat d’assurance vie, directement auprès de son assureur grâce aux formulaires dédiés.

La clause bénéficiaire d’une assurance vie peut désigner d’autres personnes que son conjoint ou ses enfants, même s’ils bénéficient d’exonérations d’impôts particulièrement avantageuses. Le souscripteur peut tout à fait désigner des associations ou encore des amis comme bénéficiaires de son contrat.

Lorsqu’un changement majeur survient dans votre vie, comme une nouvelle union ou la naissance d’un enfant, il peut être primordial de modifier sa clause bénéficiaire. Pour cela, il suffit de s’adresser à son organisme assureur.

Contacter un conseillerConclusion

L’assurance vie est une solution d’épargne souple, simple et performante qui permet de se constituer un capital et de le faire fructifier. Elle offre une grande flexibilité et il est facile d’effectuer un arbitrage entre les différents supports (en fonds euros ou en unités de compte) lorsqu’on y place de l’argent.

Bien utilisée, elle devient un véritable atout dans la stratégie financière d’une vie et elle permet même d’anticiper l’avenir de ses proches en en faisant un véritable outil d’optimisation fiscale pour une transmission facilitée.

L’équipe MER reste à votre disposition pour vous donner de plus amples informations sur notre assurance vie MER Horizon +. Cette solution d’épargne à long terme allie recherche de performance et de sécurité puisqu’elle vous permet de placer votre capital sur un support en fonds euros. Notre mutuelle met ses adhérents au cœur de toutes ses actions et cherche toujours à optimiser la gestion de son fonds en euros pour offrir le meilleur taux possible.

Vous souhaitez obtenir plus d’informations sur l’assurance vie ?

Contactez-nous !